Modificación a fondos de pensiones generaría “gran déficit»

Pedro (nombre ficticio) estaba trabajando cuando en 2001 entró en vigencia la Ley 87-01, que crea el Sistema Dominicano de la Seguridad Social y que instituye en el país el sistema de pensión por vejez, discapacidad y sobrevivencia.

Tras 22 años de trabajo ininterrumpidos y con un salario a la fecha de poco más de 60,000 pesos al mes, el acumulado de Pedro no llega a los dos millones de pesos. Al hacer el cálculo en su administradora de fondos de pensiones sobre la pensión que le tocaría, los resultados le resultaron poco alentadores. “Si sigo cotizando por otros 15 años, tendría una pensión de unos 32,000 mensual”, dice con cara de desilusión ante un monto que se le antoja demasiado bajo.

Lo bajo que serían las pensiones para la mayoría de los cotizantes ha sido una queja de años de diversos sectores y es uno de los puntos que se propone modificar el Congreso, con una propuesta que presentó una comisión bicameral.

En ella se plantea, entre otras cosas, porcentajes que van desde un 60 a un 100 por ciento de pensión por vejez en función de los últimos 12 meses de salarios del cotizante.

Este esquema generaría un déficit en el sistema que amenazaría su sostenibilidad financiera a largo plazo, a decir del especialista en seguridad social, Arismendi Díaz Santana.

Esto -explica- porque el cálculo se haría con base al salario de los últimos 12 meses, sin tomar en cuenta la cantidad de fondos acumulados del cotizante, contrario a lo que plantea la legislación actual que establece que el porcentaje de la pensión se calcula en función del aporte acumulado que tenga cada persona.

“Se adquiere derecho a una pensión por vejez, cuando el afiliado acredite: a) tener la edad de sesenta (60) años y haber cotizado durante un mínimo de trescientos sesenta (360) meses; o b) haber cumplido cincuenta y cinco (55) años y acumulado un fondo que le permita disfrutar de una jubilación superior al cincuenta por ciento (50%) de la pensión mínima”, dice la Ley 87-01 (vigente).

Sin embargo, de aprobarse el nuevo esquema propuesto por los congresistas, basado en el promedio del salario del último año trabajado, el sistema tendría que financiar parte del monto mensual que pague a cada cotizante, con el riesgo de quedar descapitalizado, a decir de Díaz Santana.

Cálculo hipotético

Para evidenciarlo, hace un cálculo hipotético en el que un trabajador, con un salario real (salario promedio y libre de inflación) de 30,000 pesos mensuales, decide pensionarse a los 55 años de edad y tras 20 años de cotización.

Bajo el esquema que propone la comisión bicameral, el monto de la pensión de este trabajador sería igual al 70 % del promedio de los últimos 12 salarios.

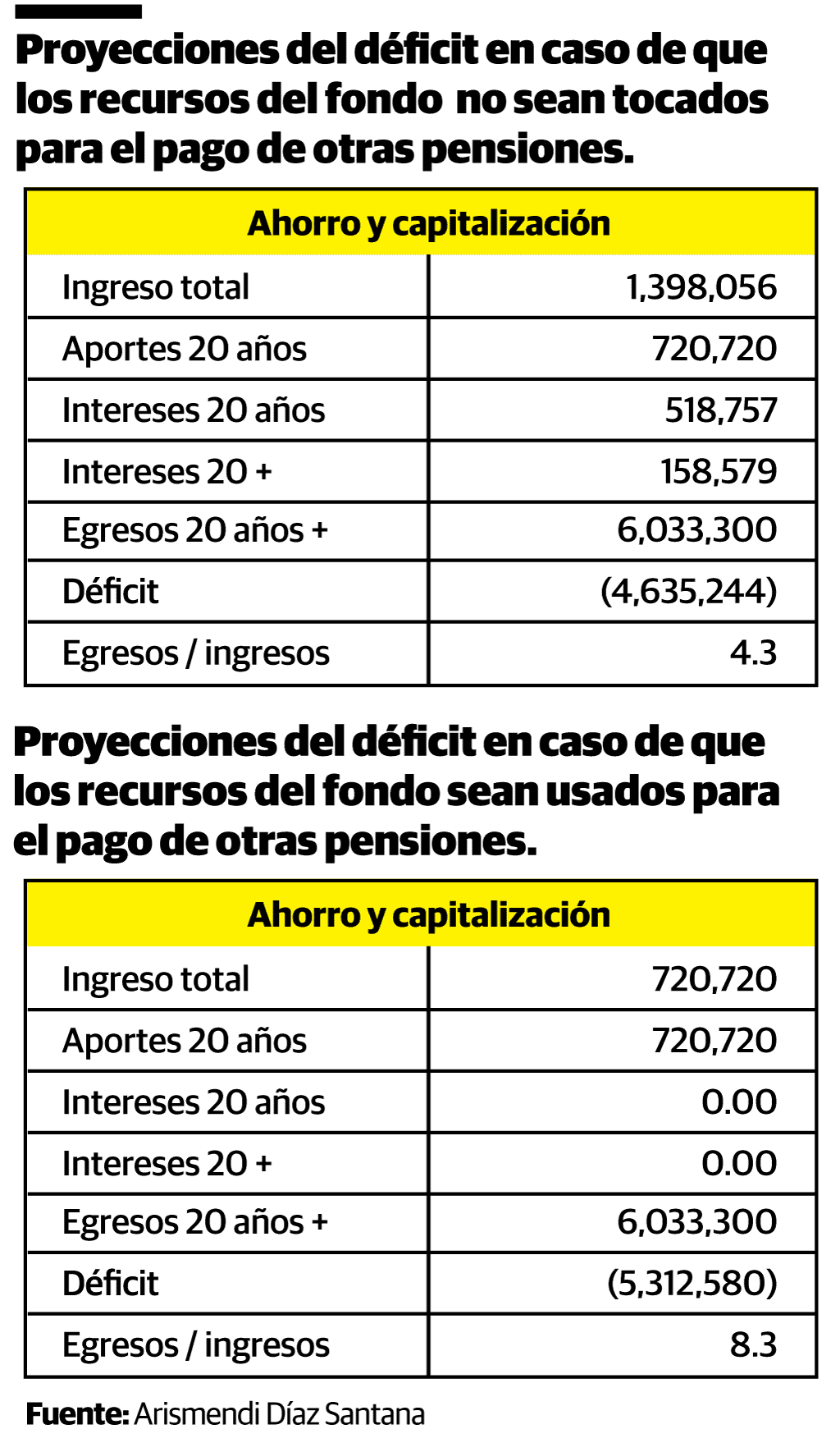

“Aportando el 10.01% mensual de su salario (que propone la comisión), al cabo de 20 años sumaría 720,720.00 pesos (30,000 salario x 10.01% de aporte x 12 meses x 20 años). En adición, obtendría unos 677,336 de intereses al 5% real anual, durante los 20 años, incluyendo los intereses ganados por el saldo disponible durante el retiro. En esas condiciones, el gran total acumulado de por vida de este trabajador promedio ascendería a 1,398,056.00 pesos reales, sin inflación”, proyecta Díaz Santana.

Luego calcula los beneficios que recibiría ese trabajador. “Asumiendo una esperanza de vida promedio de 75 años, disfrutaría de 20 años de pensión por un monto total de 6,033,300.00 pesos reales (21,000 mensual x 13 meses al año x 20 años promedio), más tres años de pensión de su sobreviviente (70%)”.

En ese caso, explica, el afiliado típico aportaría al sistema de pensión, según la propuesta de la comisión bicameral, 1,398,056.00 y recibiría como pensión total 6,033,300.00,

“En ambos casos hablamos de pesos reales, arrojando un déficit por afiliado de 4,635,244.00 reales, monto que la comisión bicameral deberá explicar cómo será financiado y cuál será el grado de sostenibilidad financiera de esa propuesta en el mediano y largo plazo”, cuestiona Díaz Santana.

Sus proyecciones se basan en un escenario en el que los aportes no son tocados para pagar otras pensiones, son invertidos y capitalizados y logran mantener una tasa de un 5 % anual de rentabilidad por los 20 años, lo que ve difícil de asegurar. El especialista en seguridad social expone sus reservas al sistema de reparto propuesto, igual que lo hizo la Asociación Dominicana de Administradoras de Fondos de Pensiones (Adafp) que, entre varias fallas en la propuesta, advierte que el esquema planteado tendría una alta carga fiscal para el presupuesto nacional.

“Ese esquema de reparto lo defienden los que están arriba (en posiciones de poder y altos salarios) porque son los que se autoasignan… porque el costo sale del presupuesto del Estado”, dice